Rileggendo vecchie notizie o guardando i grafici aggiornati, in molti si lamentano di non aver colto l’occasione di un investimento in borsa. Con il senno di poi, però. è facile dimostrare di essere dei maghi del trading: la vera bravura consiste nel capire in anticipo quando conviene comprare in borsa.

La risposta al quesito è semplice: conviene comprare quando si sa che le quotazioni saliranno (se vogliamo parlare di azioni).

Come diceva qualcuno, però, fare previsioni è una cosa molto difficile, specialmente se riguardano il futuro.

Quando tutti vendono, chi è che compra?

Per rendere meglio l’idea, proviamo a fare un esempio attuale e consideriamo l’indice italiano FTSE MIB.

Il 14 novembre, l’indice FTSE MIB chiudeva con l’ennesimo ribasso a livello settimanale. Considerando i 6 mesi precedenti, il ribasso complessivo era di oltre il 10%.

Si moltiplicavano le vendite, sull’onda del pessimismo dovuto alla salute dell’Eurozona.

Ma una domanda: poichè, quando uno vende, c’è un altro che compra, chi fa il vero affare?

Nel nostro esempio, coloro che credevano nell’indice italiano, hanno potuto acquistare il 14 novembre a prezzi di sconto e, alla chiusura del 21 novembre, si sono ritrovati con un guadagno di oltre il 5% realizzato in 5 giorni.

In borsa ogni operazione è l’incontro tra due pensieri opposti: chi vende crede che il prezzo crollerà, chi compra crede l’opposto.

e spaventato quando gli altri sono avidi.

Se pensate che un investimento abbia i fondamentali per crescere, non dovete temere i ribassi delle quotazioni.

Accumulare sulle debolezze delle quotazioni può essere una ottima strategia, se pensate di tenere le azioni per un periodo sufficientemente lungo.

Provate a vederla in questo modo: se volete a tutti i costi comprare un’auto, quando vi conviene comprarla? Quando c’è un’offerta speciale, oppure a prezzo pieno?

Chi ragiona nel modo opposto va incontro al cosiddetto effetto gregge.

Tornando all’esempio precedente: forse adesso in molti compreranno le azioni dell’indice FTSE MIB e si genererà un effetto traino che porterà le quotazioni in alto. Forse però tra qualche giorno scenderanno di nuovo le quotazioni e via di nuovo con il panico. Chi compra adesso sa che correrà questo rischio. Ma se qualcuno compra, chi è che vende? I venditori sono quelli che, avendo comprato nel momento di ribasso, vogliono trarre profitto.

Tutte le bolle speculative si creano in questo modo: ci sono tantissimi acquirenti che si fanno abbagliare da guadagni facili, pensando che le quotazioni possano crescere all’infinito. Quando un argomento diventa molto diffuso, è potenzialmente molto pericoloso. In tal caso, in mezzo all’euforia generale, fate attenzione a non esporvi troppo negli investimenti.

Esistono molte versioni di questo aneddoto, ma pare che il miliardario americano Rockfeller abbia venduto tutto in borsa, quando sentì dire per strada da uno sconosciuto che quello era il momento di comprare azioni, perchè i prezzi sicuramente sarebbero saliti vertiginosamente. Poche settimane dopo, iniziò la grande depressione del 1929.

Una lunga corsa

In tutto questo c’è però una buona notizia: se tenete per lungo tempo in portafoglio un paniere ben diversificato di azioni a livello mondiale, forse non dovrete mai temere di comprare, perchè non esiste un momento peggiore degli altri.

Diluendo gli acquisti nel tempo (o realizzando un PAC, piano di accumulo del capitale) si avrà la certezza di mediare i prezzi di acquisto: ci saranno momenti in cui si compra con le azioni in salita, ma ci saranno anche occasioni in cui si accumulerà con le quotazioni in ribasso.

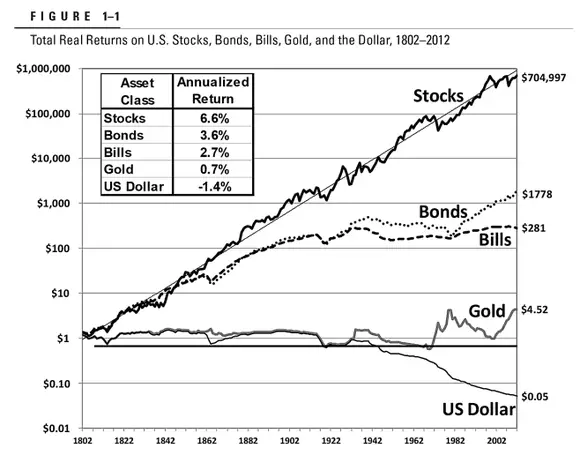

I ribassi vanno temuti solo se l’ottica dell’investimento è di breve termine. Sul lungo termine, statisticamente, l’investimento azionario è stato sempre il più redditizio. Al proposito, si guardi il grafico seguente, tratto dal libro Stocks For The Long Run di Jeremy Siegel. I rendimenti sono indicati al netto dell’inflazione (quindi nominalmente sono ben maggiori).

Pensate ora alla crisi del ’29, al crollo dovuto ai mutui subprime: riuscite ad individuarli nel grafico in alto? Sembrano piccole oscillazioni…

E l’oro? L’avreste mai detto che, al netto dell’inflazione, l’oro non abbia reso praticamente nulla?

Nel lungo periodo, anche le più grandi crisi vengono superate e, per chi è avido, quelli sono proprio i momenti buoni per accumulare risorse.