Come replicare i macro indici azionari per una diversificazione intelligente

Quante volte hai sentito dire che la diversificazione è fondamentale per i tuoi investimenti?

Risposta: molte volte, ne ho la nausea.

Hai ragione.

E ti sei mai chiesto quanti strumenti diversi devi acquistare, per essere davvero sicuro di aver diversificato abbastanza?

Risposta: come vedrai, te ne bastano davvero pochissimi.

Ti basteranno anche solo 2-3 ETF, mixati in base al tuo gusto in tema di rischio, per avere una diversificazione tale da diventare l’idolo dell’aperitivo del weekend tra amici.

Non ti gasare troppo però: grazie all’utilizzo di strumenti che investono in maniera diversificata, sicuramente non metterai tutte le uova nello stesso paniere (anche questa l’hai sentita spesso, vero?), ma nemmeno avrai la garanzia di aver puntato sulle uova d’oro. O, se anche ci avrai puntato, queste saranno una quota parte talmente bassa del tuo portafoglio, che non ti cambieranno la vita nel breve.

Ciò che cambierà molto è, invece, l’aspettativa di guadagno nel lungo termine: un portafoglio veramente diversificato sarà la tua garanzia per il futuro. Ma, purtroppo, il futuro troppo lontano e l’attesa paziente non fanno mai notizia negli aperitivi.

Nota bene: in questo articolo trattiamo la diversificazione della sola quota azionaria del portafoglio. E’ chiaro che, da investitore saggio, non dovrai mai trascurare anche la parte obbligazionaria, da affiancare a tutto il resto nelle percentuali che più ritieni adatte al tuo livello di rischio.

Macro categorie di mercati

Partiamo con le macro-suddivisioni per eccellenza dei mercati.

Sai cosa sono i Developed Markets? Sono i mercati sviluppati: sono le principali piazze borsistiche, con volumi importanti e con forte influenza sul resto dell’economia mondiale. Il top? Wall Street ovviamente, e tutto il mercato USA in generale.

E cosa mi dici degli Emerging Markets? Sono i mercati emergenti: sono quei paesi che viaggiano verso uno sviluppo economico superiore, con grandi margini di crescita, ma con rischi annessi. Brasile, Russia, India, Cina (i cosiddetti BRIC) ne sono gli esempi più noti.

Questa è più difficile, domanda da vero nerd. Conosci i Frontier Markets? Sono i mercati di frontiera, ne abbiamo parlato in un altro articolo. Sono quei paesi che si stanno affacciando alla ribalta dell’economia mondiale. Mercati che, per volumi e fondamentali, non sono da considerarsi nemmeno emergenti. Se ti è venuto in mente il cosiddetto Terzo Mondo, attenzione perchè non è cosi. Ti dico solo che l’Italia confina con un paese della famiglia dei Frontier Market. E subito dopo, ce n’è un’altro.

Forse avevi già sentito parlare di queste categorie, ma che mi dici della loro esatta composizione?

Sai, esattamente, di quali paesi stiamo parlando?

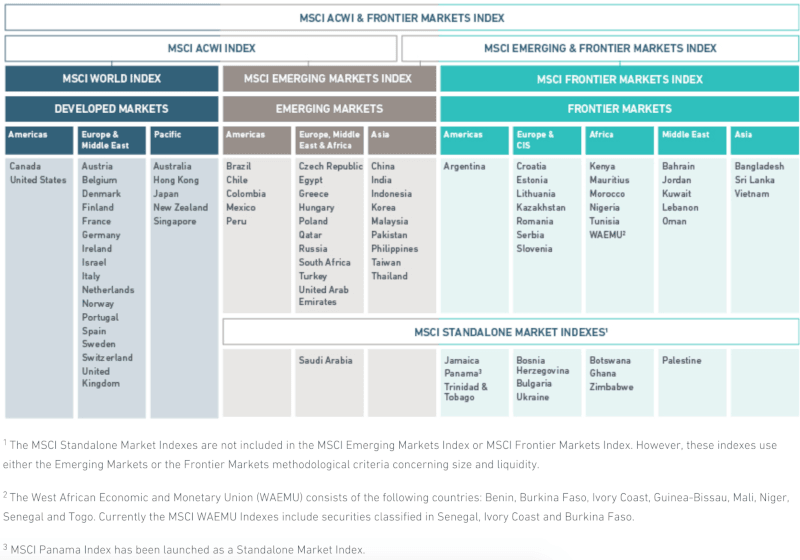

Nessun problema: ecco per te la fantastica categorizzazione ufficiale, offerta dal sito MSCI, che si occupa di gestire gli indici economici mondiali che moltissimi strumenti replicano (ETF in primis). Viene rivista con cadenza minima annuale. Forse troverai qualche sorpresa.

MSCI Market Classification – Credits: www.MSCI.com

Avrai già notato i 3 indici fondamentali su cui lavorare per il tuo investimento.

- MSCI World Index:

A dispetto del nome, questo indice replica i soli Developed Markets.

Esempio di ETF che utilizzare per replicarlo: iShares Core MSCI World UCITS ETF (EUR) | SWDA (Spese gestione: 0,20% annuo)

- MSCI Emerging Markets Index

Esempio di ETF che lo replica: iShares Core MSCI Emerging Markets IMI UCITS ETF | EIMI (Spese gestione: 0,18% annuo)

- MSCI Frontier Markets Index

Su Borsa Italiana non esiste ancora un ETF che replichi tale indice, ma ne esiste uno correlato ad un indice praticamente simile: db x-trackers S&P Select Frontier UCITS ETF 1C (EUR) | XSFR (Spese correnti: 0,95% annuo)

Per ciascuna categoria è stato indicato l’ETF più conveniente (in termini di costi annui) e con volumi accettabili, ma chiaramente puoi scegliere strumenti similari.

Come investire in pratica?

Niente di più semplice. Hai a disposizione i 3 ETF sopra indicati, da miscelare a tuo piacimento in base al livello di rischio.

Come hai visto dalla tabella con le macro-categorie, sono disponibili indici compositi, che includono una o più delle macro-categorie. Il più celebre è il MSCI ACWI Index, che comprende Developed ed Emerging Markets.

Puoi anche replicare questo indice con un singolo ETF, ma attenzione perchè in tal modo:

- non puoi scegliere in autonomia il giusto mix di developed ed emerging markets

- si sostengono costi di gestione più alti

Per questi motivi, secondo me è meglio se gestisci tu il tutto, con i 2 ETF separati.

Non dimenticare mai che l’investimento azionario va sempre visto in ottica di medio-lungo termine e che va sempre accompagnato da una parte obbligazionaria del portafoglio. Ricorda anche che questi investimenti risentono anche del rischio cambio valutario.

Per la gioia di grandi e piccini, ecco di seguito i mitici diagrammi a torta, con alcuni esempi di allocazione, in base al livello di rischio.

| Categoria | Peso | Strumento |

|---|---|---|

| Developed | 70% | iShares Core MSCI World UCITS ETF (EUR) | SWDA |

| Emerging | 30% | iShares Core MSCI Emerging Markets IMI UCITS ETF | EIMI |

| Categoria | Peso | Strumento |

|---|---|---|

| Developed | 60% | iShares Core MSCI World UCITS ETF (EUR) | SWDA |

| Emerging | 35% | iShares Core MSCI Emerging Markets IMI UCITS ETF | EIMI |

| Frontier | 5% | db x-trackers S P Select Frontier UCITS ETF 1C (EUR) | XSFR |

| Categoria | Peso | Strumento |

|---|---|---|

| Developed | 50% | iShares Core MSCI World UCITS ETF (EUR) | SWDA |

| Emerging | 40% | iShares Core MSCI Emerging Markets IMI UCITS ETF | EIMI |

| Frontier | 10% | db x-trackers S P Select Frontier UCITS ETF 1C (EUR) | XSFR |

Specializzare l’investimento

Sei arrivato a leggere fin qui? Allora ti meriti qualche spunto aggiuntivo, che può veramente dare il tocco in più al tuo portafoglio.

Scegliendo i 3 ETF di cui sopra, sicuramente hai una copertura molto ampia sia a livello geografico che settoriale, e su questo non ci piove.

Guardiamo, però, nel dettaglio (e ti consiglio di consultare il sito MSCI per questo). Scopriremo che l’indice MSCI World è composto, ad esempio, per oltre il 60% da titoli USA, e solo per il 3% da Real Estate. Scopriremo anche che il secondo paese, come peso, nell’indice MSCI Emerging Markets, è la Corea del Sud con il 13%.

E se questo non ci piace? Che facciamo?

Nulla di più semplice, basta ritagliare una quota del portafoglio per gli investimenti settoriali o geograficamente focalizzati, di cui sei convinto.

Attenzione, però, a non esagerare negli investimenti ultra-specializzati e bada che il loro peso complessivo non sia eccessivo: già un 10% totale è forse troppo. Nelle ricette, spesso, c’è scritto “sale e pepe quanto basta”. Non a caso.

Solo a titolo d’esempio, ma scegli tu i tuoi strumenti preferiti, supponiamo che si vogliano sovrappesare le seguenti componenti:

- Titoli Tecnologici: Lyxor MSCI World Information Technology TR UCITS ETF

- India: Amundi ETF MSCI India UCITS ETF EUR

- Africa: LYXOR PAN AFRICA UCITS ETF

Supponiamo di voler allocare rispettivamente il 3%, 3% e 1% alle aree sopra indicate. Ciascun investimento andrà ad erodere la quota di portafoglio dedicata alla macro-area corrispondente.

Partendo da un portafoglio a rischio medio, il risultato potrebbe essere il seguente.

| Categoria | Peso | Strumento |

|---|---|---|

| Developed | 57% | iShares Core MSCI World UCITS ETF (EUR) | SWDA |

| 3% | Lyxor MSCI World Information Technology TR UCITS ETF | |

| Emerging | 32% | Amundi ETF MSCI Emerging Markets UCITS ETF EUR (EUR) | AEEM |

| 3% | Amundi ETF MSCI India UCITS ETF EUR | |

| Frontier | 4% | db x-trackers S P Select Frontier UCITS ETF 1C (EUR) | XSFR |

| 1% | LYXOR PAN AFRICA UCITS ETF |

Contento? Nel prossimo aperitivo, chiedi ai tuoi amici se loro hanno mai pensato al settore Health Care, sui mercati emergenti. Non lo hanno fatto? Male! Perchè tu, nel tuo ETF, avrai un bel 2,82% dedicato solo a questo.